Şirket Genel Bilgileri

1994 yılında Türkiye’nin ilk GSM operatörü olarak faaliyetlerine başlayan Turkcell, geniş müşteri tabanı ve dijital hizmetlere yaptığı yatırımlarla büyümesini sürdürüyor. Şirket, mobil operatörlük, fiber internet, fintech, veri merkezi hizmetleri ve dijital içerik gibi birçok alanda faaliyet göstererek sadece telekomünikasyon sektöründe değil, teknoloji alanında da güçlü bir konuma sahip.

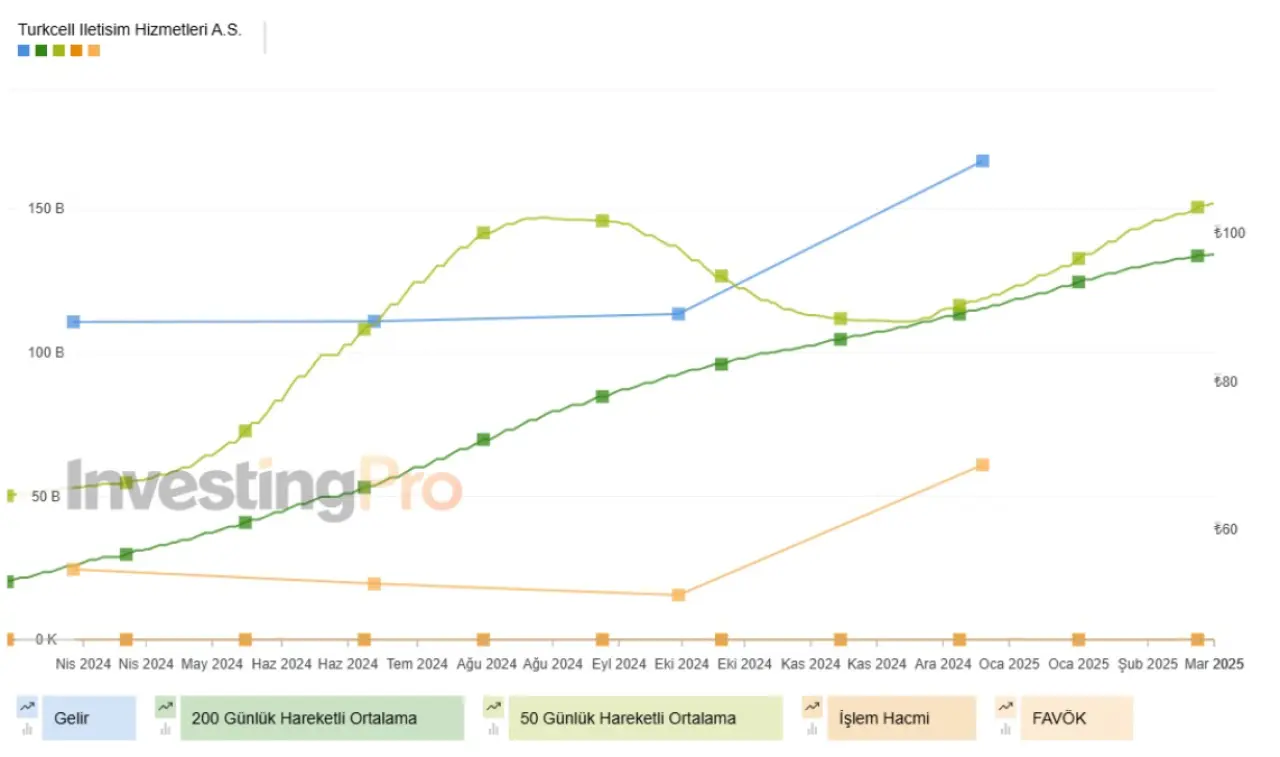

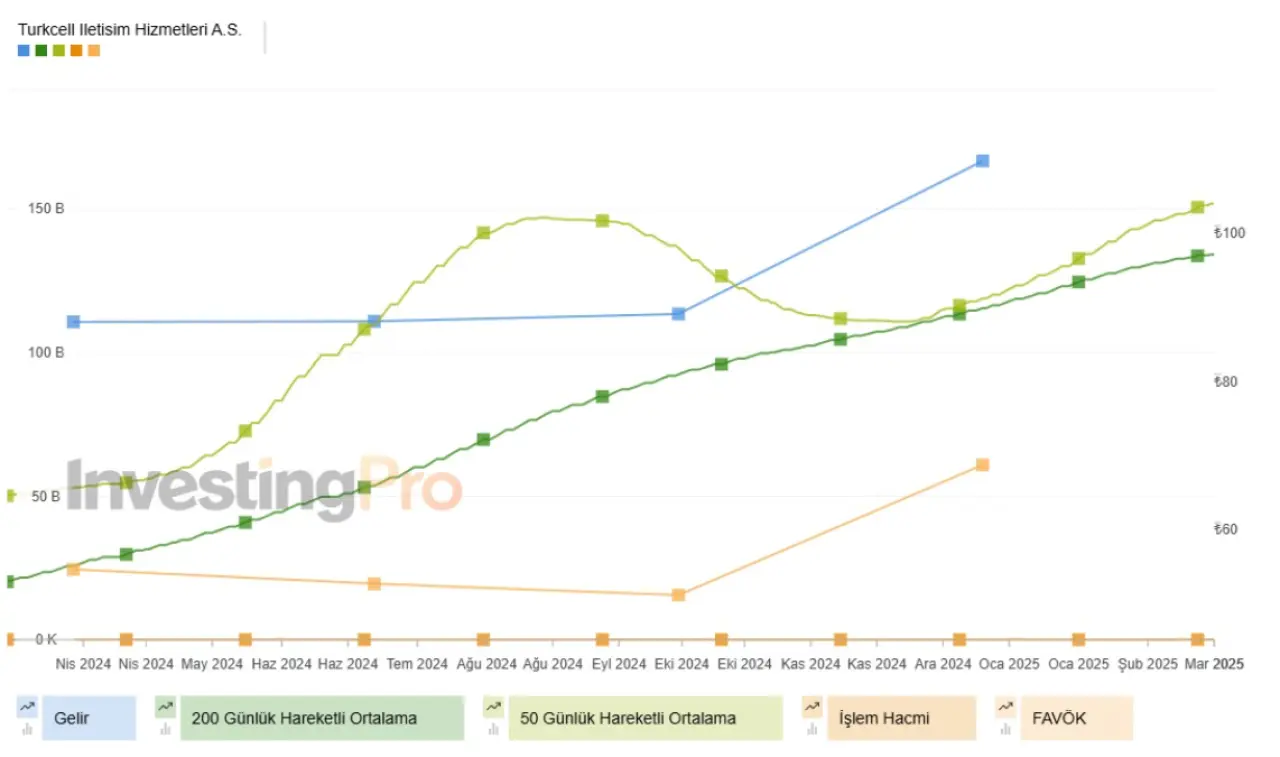

Finansal Verilere Genel Bakış

Turkcell’in 2024/Q4 verileri, şirketin sağlam bilanço yapısını ortaya koyuyor. Özellikle kârlılık oranları ve piyasa değerine kıyasla yatırımcı dostu seviyede bulunan finansal oranlar dikkat çekiyor.

Finansal Kriter | Turkcell (TCELL) |

|---|---|

Hisse Güncel Fiyatı | 104,70 TL |

Piyasa Değeri | 230.34 Milyar TL |

Ödenmiş Sermaye | 2.2 Milyar TL |

Özkaynaklar / Sermaye | %84,98 |

F/K Oranı | 9,79 |

PD/DD | 1,23 |

Faaliyet Karı / Piyasa Değeri | %15,38 |

Faaliyet Karı (Son Çeyrek) / PD | %4,13 |

FAVÖK Değişimi (2023/Q4 - 2024/Q4) | %4,05 |

Özkaynak Değişimi (2023/Q4 - 2024/Q4) | %5,93 |

Cari Oran | 1,25 |

Dolaşımdaki Lot Sayısı | 1.185,8 Milyon |

Halka Açıklık Oranı | %53,90 |

1. Turkcell’in Değerleme ve Fiyat Analizi

Yatırımcıların merakla takip ettiği adil değer tahmini, Turkcell için oldukça pozitif bir görünüm sunuyor. Analist tahminlerine göre TCELL’in ortalama adil değeri 144,79 TL olarak hesaplanıyor. Bu da mevcut fiyatına göre %37,2 yukarı yönlü potansiyel sunduğunu gösteriyor.

- En düşük tahmin: 103 TL

- Ortalama analist hedefi: 144,79 TL

- En yüksek tahmin: 204 TL

Bu veriler, Turkcell’in mevcut seviyelerinin analistlere göre iskontolu olabileceğini gösteriyor.

2. Özkaynak Karlılığı ve Rakiplerle Karşılaştırma

Turkcell’in son 12 aylık özkaynak kârlılığı (ROE) %6 seviyesinde bulunuyor. Bu oran, telekom sektöründeki diğer büyük şirketlerle kıyaslandığında nispeten düşük görünse de, son yıllardaki kademeli artış dikkat çekici.

Şirket | Son 12 Ay ROE | Son 5 Yıl Ortalama ROE |

|---|---|---|

Turkcell (TCELL) | %6 | %14 |

Türk Telekom (TTKOM) | %24 | %19 |

Deutsche Telekom (DTEG.F) | %19 | %13 |

Telefonica (TEFO) | -%2 | %10 |

Elisa Oyj (ELMU.F) | %28 | %29 |

Turkcell’in son 5 yıl içerisindeki ortalama özkaynak kârlılığı %14 seviyesinde olup, son yıllarda bu oran yükselme eğiliminde. Telekom sektöründe rekabetin artması ve faiz oranlarındaki değişimler, özkaynak kârlılığını etkileyen başlıca faktörlerden biri.

3. Mali Sağlık ve Karlılık Performansı

Turkcell’in mali durumu, “çok iyi performans” olarak değerlendirilirken, özellikle kârlılık, büyüme ve fiyat momentumunda güçlü bir konumda olduğu belirtiliyor.

- Nakit Akışı Sağlığı: 1/5 (Zayıf)

- Büyüme Sağlığı: 3/5 (Orta)

- Fiyat Momentum: 4/5 (Güçlü)

- Karlılık Sağlığı: 3/5 (İstikrarlı)

- Göreceli Değer: 3/5 (Makul Değerleme)

Özellikle büyüme ve fiyat momentumu alanlarında güçlü olması, hisse senedinin yatırımcılar açısından pozitif bir görünüm sunduğunu gösteriyor.

4. Güçlü ve Zayıf Yönler

Güçlü Yönler

- Yüksek Hisse Geri Alımı ve Hissedar Verimi: Şirket, yatırımcılara düzenli temettü ödeyen ve hisselerini geri alan firmalar arasında yer alıyor.

- Düşük F/K Oranı: Piyasa değerine kıyasla kârı oldukça güçlü, bu da uzun vadeli yatırımcılar için cazip hale getiriyor.

- Dijital Hizmetlere Yatırım: Turkcell, fintech, bulut hizmetleri ve dijital servislerdeki yatırımlarıyla büyümesini sürdürüyor.

Zayıf Yönler

- Özkaynak Karlılığı Görece Düşük: %6 seviyesinde olan son 12 aylık özkaynak kârlılığı, bazı rakiplerine kıyasla düşük.

- Nakit Akışı Konusunda Zayıflık: Nakit akışı göstergeleri, şirketin likidite konusunda bazı zorluklarla karşılaşabileceğini gösteriyor.

Sonuç ve Beklentiler

Turkcell’in 2024/Q4 finansal performansı, güçlü kârlılık oranları, düşük borçluluk seviyesi ve yatırımcı dostu değerleme oranlarıyla dikkat çekiyor. Özellikle adil değer analizleri, hisse senedinin mevcut seviyelerinden önemli bir yukarı yönlü potansiyeli olduğunu gösteriyor.

Beklentiler:

- Analistlerin ortalama fiyat hedefi 144,79 TL olup, mevcut fiyatına kıyasla %37’lik bir artış öngörülüyor.

- Özkaynak kârlılığı son 5 yılın ortalamasıyla paralel şekilde ilerliyor ve uzun vadede artış gösterebilir.

- Nakit akışı konusunda iyileşme sağlanırsa, şirketin temettü ve hisse geri alımları artabilir.

Turkcell, güçlü bilançosu, istikrarlı büyüme stratejisi ve düşük çarpanlarıyla uzun vadeli yatırımcılar için cazip bir seçenek olmaya devam ediyor. Özellikle telekom ve teknoloji sektörlerinde büyümesini sürdüren şirket, yatırımcıların radarında kalmaya devam edecek.

Yatırım tavsiyesi değildir.